2021年是“十四五”开局之年,赛迪顾问医药健康产业研究中心与新浪医药基于生物医药产业园区发展现状,深度解读中央及地方生物医药产业政策,研判生物医药产业未来发展趋势,发布主题为“逐浪‘十四五’,开启新征程”的《2021生物医药产业园区百强榜》,以期为生物医药园区决策及业界参考提供智力支撑。

一、契合“高质量发展”,对评估模型进行优化调整,升级为“八维”模型

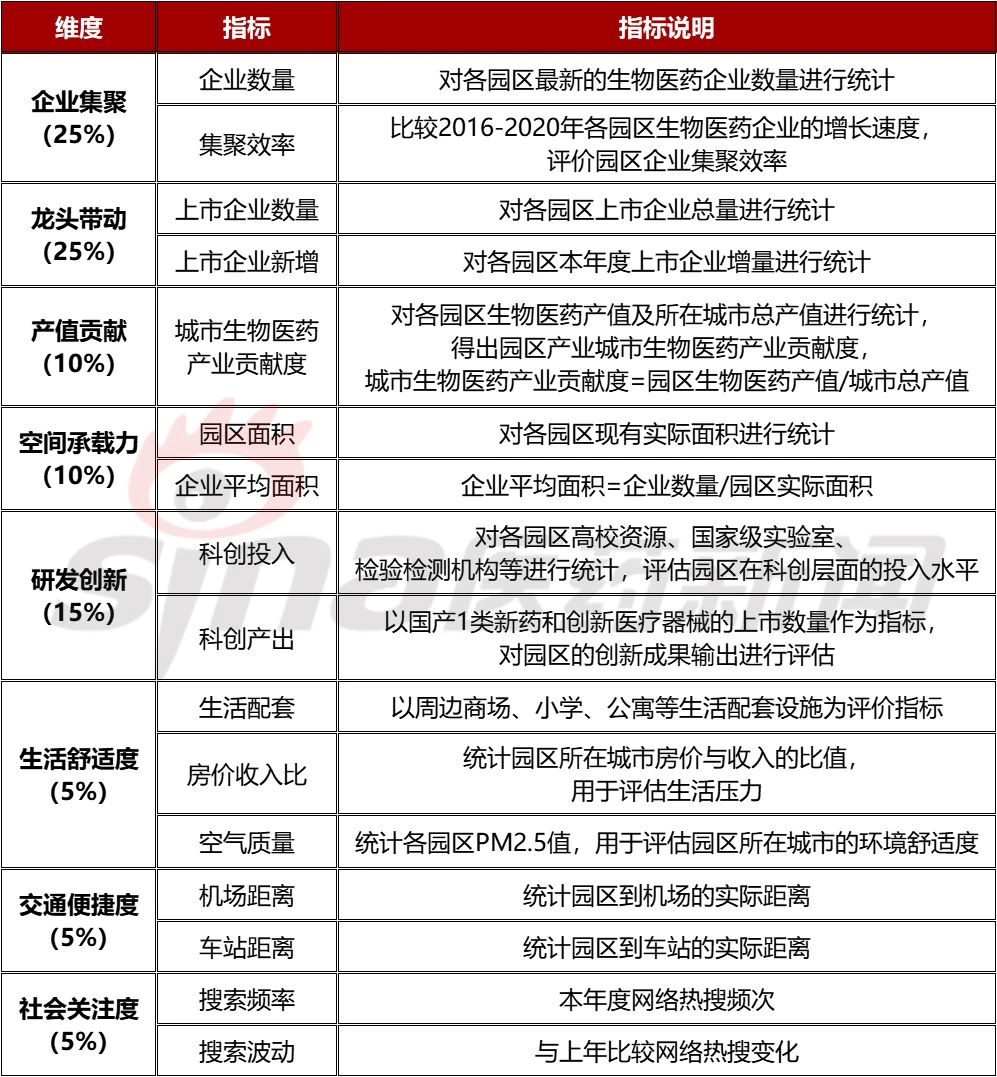

"十四五"时期是我国经济社会高质量发展的重要历史性窗口期,本次榜单对原“三力”模型进行全面优化,以“创新、协同、绿色、开放、共享”五大新发展理念为引导,重新构建8大维度16项指标,对全国386个国家级园区(包括168个国家级高新区和218个国家级经开区,其中苏州工业园区既属于国家经济技术开发区又属于国家高新技术产业开发区,本报告将其归属为国家经济技术开发区进行统计)的生物医药产业发展水平进行评估。

表:“八维”评估模型,数据来源:赛迪顾问 2021.7

表:“八维”评估模型,数据来源:赛迪顾问 2021.7

二、聚焦“国家级园区”,构建“1+8”榜单体系,勾勒中国生物医药产业发展画像

《2021生物医药产业园区百强榜》设计了“1+8”榜单体系,即1个主榜单、8个子榜单(详细榜单见附件)。主榜单对所有国家级产业园区生物医药产业发展水平进行综合评估,评选出2021年生物医药产业发展综合实力排在前100名的国家级园区。子榜单分别从企业集聚、龙头带动、产值贡献、空间承载能力、研发创新、生活舒适度、交通便捷度和社会关注度八个子维度评选出排名前十的园区。

整体来看,百强园区区域分布仍不均衡,但与2020年相比情况有所缓解。2021年,我国生物医药产业百强园区区域分布不均衡现象仍然突出,东部地区占56席,中部地区占18席,西部地区占17席,东北地区占9席。与2020年相比,各区域园区数量分布不均情况有所缓解。东部地区百强园区数量较2020年减少4席,占比由60%下降到56%;中部地区百强园区数量较2020年增加1席,占比由17%提升到18%;西部地区百强园区数量较2020年增加2席,占比由15%提升到17%;东北地区百强园区数量较2020年增加1席,占比由8%提升到9%。

企业集聚维度,从产业链结构来看,排名靠前园区产业链结构更为均衡。生物医药产业园区下游企业集聚数量明显高于中、上游。排名靠前的生物医药产业园区产业链结构更为均衡,排名靠后的园区产业链环节待完善空间较大。从企业所处领域来看,园区对医药企业的热衷度高于医疗器械企业。百强园区中,医药企业与医疗器械企业集聚相对均衡的园区为32个,偏好集聚医药企业的园区高达64家,偏好医疗器械企业的园区仅有4家。

龙头带动维度,头部园区上市企业集聚效果明显,近一半的医疗器械和生物制药上市企业集聚在百强园区中。总体来看,生物医药上市企业在园区中的分布数量随着园区名次的递增而降低。排名前20园区占据百强园区上市企业总量的61.27%。产业领域来看,百强园区集聚的上市企业以医疗器械和化药领域为主,占比分别为33.10%和27.46%。值得关注的是:近一半的医疗器械和生物制药上市企业集聚在百强园区中。

研发创新维度,传统优势园区对创新成果的垄断地位逐步被打破。2020年,国家药品监督管理局共批准国产1类新药18个,其中有15个国产1类新药诞生在连云港经济技术开发区、中关村科技园区、北京经济技术开发区等10个园区。2020年,国家药品监督管理局共批准国产创新医疗器械23个,共有18个国产创新医疗器械诞生在深圳高新技术产业开发区、上海张江高新技术产业开发区等12个园区。与2019年相比,2020年上市1类国产新药和国产创新医疗器械涉及的生物医药产业园区均更多。

园区贡献维度,传统优势园区城市生物医药产业贡献度正逐步被赶超。传统优势园区城市生物医药产业贡献度普遍较高,新生代园区城市生物医药产业贡献度上升趋势明显,正逐步赶超传统优势园区。一方面,说明地方政府对生物医药产业的重视程度不断提升,且生物医药产业已经成为推动地方经济高质量发展的重要组成部分。另一方面,也说明区域间关于优质产业资源要素的竞争愈发激烈。

空间承载力维度,新生代园区空间承载能力较强,但劣势明显。百强园区平均空间面积为156平方公里,平均企业数量为301家,传统优势园区与新生代园区空间承载能力存在明显差距。一方面,中关村科技园区、上海张江高新技术产业开发区、苏州工业园等引领中国生物医药产业发展的传统优势园区,普遍面临现有空间承载能力不足的问题。另一方面,许多新生代园区,规划面积较大,但受限于定位不准确、区位配套不完善、行业认知度低、品牌影响力弱、政策制定能力弱等原因,无法有效吸引企业,存在大量闲置空间。

交通便捷维度,新生代园区的交通便捷度更高,未来可期。各生物医药园区到机场的平均距离为39.8公里,到火车站的平均距离为25.1公里。新生代生物医药产业园区由于规划时间比较晚,对区位交通的考虑更为周全,交通更为便捷。区位交通因素虽然并非园区竞争实力的决定性因素,对园区综合实力的影响程度远不及研发创新、企业集聚、龙头带动等因素的影响,但便捷的交通对于区域间产业要素协同互动具有直接促进作用。

生活环境维度,新生代园区所处区域城市的生活舒适度较高。房价收入比方面,房价收入比过高会导致高技能劳动力流失,经济发达地区园区过高的房价为高技能人才流向生活压力相对较小的新生代园区提供了一定机遇。空气质量方面,百强园区AQI指数小于等于50(AQI指数越高,环境质量越差),评级为优的园区达41个。近年来国内环境治理效果良好,园区整体空气质量优良。

社会关注维度,中西部高新技术产业开发区承载了更多生物医药产业发展期望。从园区分布区域来看,在生物医药产业园区社会关注度TOP10中,西安高新技术产业开发区排名第一,成都高新技术产业开发区、郑州高新技术产业开发区、长沙高新技术产业开发区、合肥高新技术产业开发区、重庆高新技术产业开发区等园区也纷纷入围,展现出中西部高新技术产业开发区崛起的蓬勃力量。

三、洞察“产业发展趋势”,解码“产业区域格局”,针对性提出园区发展建议

生物医药产业园区在“十四五”期间将实现“四个加速度”。在“十四五”高质量发展的背景下,生物医药产业园区发展将受到高起点的规划建设、高位势的产业集群、高效能的科技创新和高协同的服务环境四大驱动力的驱使,朝着专业特色化、数字智能化、绿色环保化和“产业融合、产城融合、区域融合”多维融合化方向加速发展。

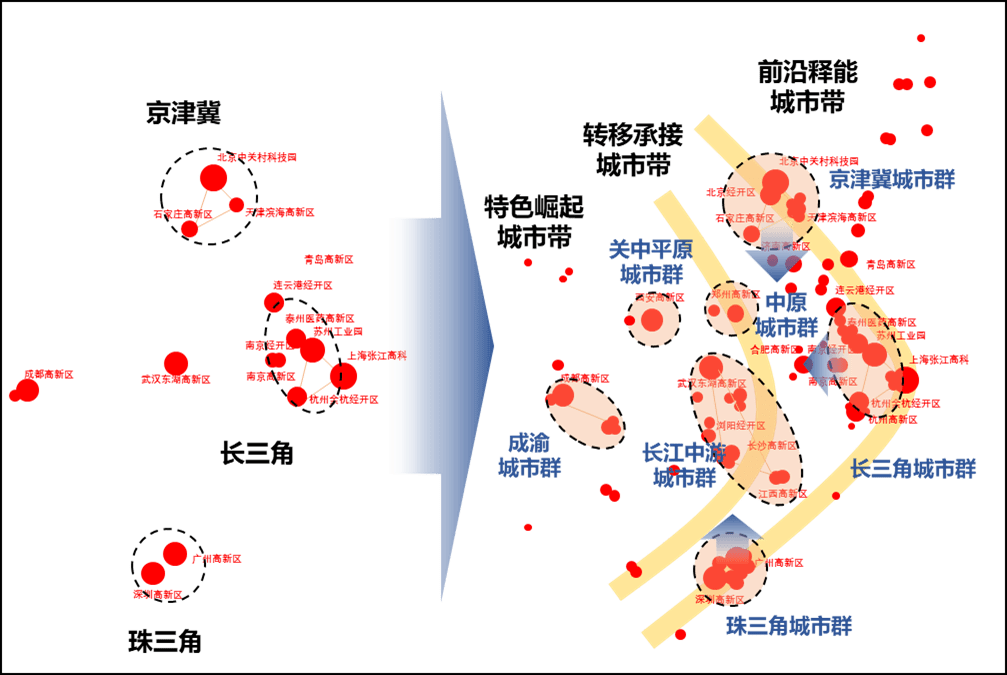

我国生物医药产业发展格局由“三足鼎立”向“七群三带”过渡。国内生物医药产业传统优势园区主要集聚在京津冀、长三角和珠三角地区,呈“三足鼎立”态势。随着传统优势园区空间承载能力下降、生产生活成本上升等问题日益凸显,企业外溢倾向明显。与此同时,传统优势园区周边生物医药产业发展起步较晚的新生代园区,具备极强的空间承载能力,且生产生活成本较低,在承接产业转移层面具备诸多优势。从产业区域转移趋势来看,生物医药产业由东向西转移,空间跨度上逐渐形成前沿释能城市带、转移承接城市带和特色崛起城市带三大城市带,原来的“三足鼎立”格局正逐步演变为京津冀城市群、长三角城市群、珠三角城市群、长江中游城市群、中原城市群、成渝城市群和关中平原城市群七个引领生物医药产业发展的城市群。

图:中国生物医药产业发展格局变化,制图:赛迪顾问 2021.7

图:中国生物医药产业发展格局变化,制图:赛迪顾问 2021.7

找准自身定位,依托产业协同,通过顺势、借势与造势等多种路径,推动生物医药产业高质量发展。不同区域的发展基因不同,具备的产业基础也不同,各园区在发展过程中要结合自身特点找出比较优势,找到差异化的产业定位。一方面,要充分考虑自身与周边园区的协同效应,如果园区处于传统优势园区附近,自身研发资源薄弱,但产业扩容空间充裕,生产、生活成本较低,就没必要与周边传统优势园区竞争研发创新,可错位将研发配套、制造、流通等领域作为本园区的重点发展方向。另一方面,要充分考虑园区内部各要素之间的协同作用,尽可能的调动人才、资金、政策等要素的赋能属性。发展路径层面,园区应紧扣“高质量发展”主题,以产业定位为引导,以融入协同为举措,从顺势、借势和造势三个层面实现自我跃升:一是时刻洞察产业发展时机,把握区域格局变迁,顺应产业发展趋势进行前瞻布局。二是充分剖析园区重点发展领域与生物医药产业整体的关系、园区与区域整体的关系,对内外部资源进行整合分析,通过搭建内部与外部的合作渠道,实现借势发展。三是找到自身生物医药产业的发展特色,通过举办高端产业会议、发布产业助力成果、组织行业交流会议等方式,打造园区生物医药产业的特色品牌,扩大自身影响力。

主榜单 :2021生物医药产业园区百强榜